イーサリアム (ETH)は5月10日以来、$2,370と$2,770の間で比較的狭い範囲で取引されていますが、一部の指標は強気の可能性を示しています。ETHは、layer-2のスケーリングソリューションを分析する際に、預け入れ金額と活動の両方でブロックチェーン空間をリードし続けています。2024年から25年のサイクルでATHレベルを取り戻すことは不可能ですが、「イーサリアムキラー」は、(TVL)ロックされた資産の合計価値である666億ドルに達することはできません。DefiLlamaのデータによると、イーサリアムは現在61%の市場シェアを占めており、最大の競合他社2社を合わせると14%に過ぎません。ロックされた資産価値(TVL)の総市場シェア |出典:イーサリアムベースレイヤーのDefiLlamaTVLは、Pendle、Ethena、Sparkの上昇に牽引され、過去30日間で6%上昇しました。対照的に、BNB Chainは6%減少し、Solanaの預金は2%減少しました。さらに重要なことは、2025年初頭のミームコインブームにおけるこれらのブロックチェーンへの預金の増加は持続可能ではないということです。イーサリアムは、基盤レイヤーの手数料が高いため、分散型取引所(DEX)での取引量において市場シェアを失っており、これはほとんどのユーザーにとって依然として障壁となっています。しかし、彼のレイヤー2ソリューションは、30日間で70億USDのDEX活動を記録し、イーサリアムのエコシステム全体でのリーダーシップの地位を維持しています。注目すべき貢献を果たしたプロジェクトには、Base、Arbitrum、Unichain、Polygonが含まれます。3 DEXボリュームランキング30日間、USD |Source: DefiLlama興味深いことに、かつてはベースレイヤーのスケーラビリティでイーサリアムの優位性に挑戦することを目指していたネットワークの一部が、今ではDEXの活動における上位6つのネットワークのリストから滑り落ちています。例えば、Tronは30日間の取引量で45億USDしか記録していないのに対し、Avalancheは42億USDを報告しています。一方、イーサリアムとそのスケーリングソリューションは合計で1368億USDに達しています。エーテルを批判する人々は、イーサリアムの持続可能性について懸念を示し、30日間の控えめな手数料が4330万USDであることを指摘しました。最近のネットワーク更新では、ロールアップの利点が優先され、BLOB と呼ばれる大規模で低コストの一時データ パケットが導入されています。その結果、ETHの供給量の減少はネットワーク手数料に大きく依存しているため、ステーカーの利益はマイナスの影響を受けています。そのオンチェーン優位性に加えて、イーサリアムは米国のETFによって承認された唯一のアルトコインであり続けています。この優位性により、100億ドルの市場が創出されましたが、SolanaやXRPなどの競合他社はまだ米国証券取引委員会(SEC)の決定を待っています。アナリストは、最終判決は10月中旬に言い渡されると予想しています。5月16日以来、現物ETH ETFファンドは、資金流出がない日を記録しておらず、この期間に837百万USDの純流入を蓄積しました。この買い圧力は、大手取引所での平均的なETHの取引量が40億USDであることに比べると控えめに見えるが、投資機関からの関心を示している。取引所でのETHの残高 | 出典: Glassnodeエーテルの短期供給は、取引所への預金額で測定され、1,633万ETH近くの歴史的な低水準に減少しました。同時に、エーテルの総供給量の28.3%が現在ステーキングプラットフォームにロックされており、需要が増加する際の価格を支える動機となります。5月7日から5月14日までの間にETHが48%の強気成長を見せたことは、ホルダーと潜在的な購入者の間の不均衡を示しています。イーサリアムのオンチェーン統計データや現物ETFの需要の増加を考慮すると、このトップアルトコインは今後$2,800を超えるブレイクアウトを形成する可能性があります。ヴァンサン

イーサリアムの発展、ETH ETFへの資金流入と新しい投資家の波

イーサリアム (ETH)は5月10日以来、$2,370と$2,770の間で比較的狭い範囲で取引されていますが、一部の指標は強気の可能性を示しています。

ETHは、layer-2のスケーリングソリューションを分析する際に、預け入れ金額と活動の両方でブロックチェーン空間をリードし続けています。

2024年から25年のサイクルでATHレベルを取り戻すことは不可能ですが、「イーサリアムキラー」は、(TVL)ロックされた資産の合計価値である666億ドルに達することはできません。DefiLlamaのデータによると、イーサリアムは現在61%の市場シェアを占めており、最大の競合他社2社を合わせると14%に過ぎません。

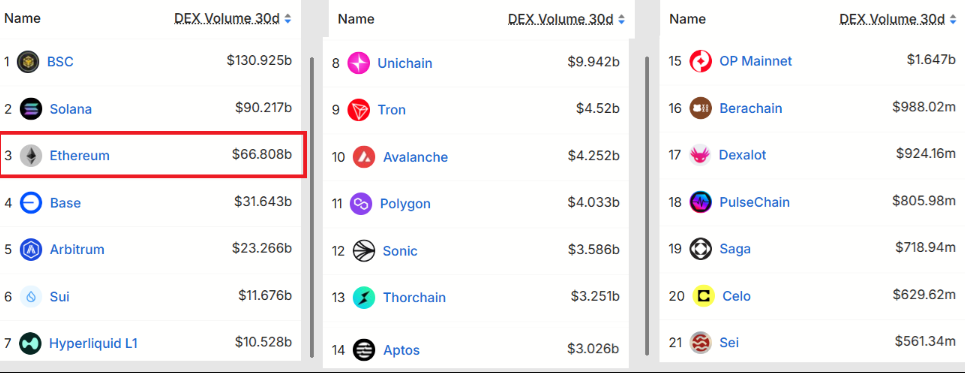

イーサリアムは、基盤レイヤーの手数料が高いため、分散型取引所(DEX)での取引量において市場シェアを失っており、これはほとんどのユーザーにとって依然として障壁となっています。

しかし、彼のレイヤー2ソリューションは、30日間で70億USDのDEX活動を記録し、イーサリアムのエコシステム全体でのリーダーシップの地位を維持しています。注目すべき貢献を果たしたプロジェクトには、Base、Arbitrum、Unichain、Polygonが含まれます。

例えば、Tronは30日間の取引量で45億USDしか記録していないのに対し、Avalancheは42億USDを報告しています。一方、イーサリアムとそのスケーリングソリューションは合計で1368億USDに達しています。

エーテルを批判する人々は、イーサリアムの持続可能性について懸念を示し、30日間の控えめな手数料が4330万USDであることを指摘しました。

最近のネットワーク更新では、ロールアップの利点が優先され、BLOB と呼ばれる大規模で低コストの一時データ パケットが導入されています。その結果、ETHの供給量の減少はネットワーク手数料に大きく依存しているため、ステーカーの利益はマイナスの影響を受けています。

そのオンチェーン優位性に加えて、イーサリアムは米国のETFによって承認された唯一のアルトコインであり続けています。この優位性により、100億ドルの市場が創出されましたが、SolanaやXRPなどの競合他社はまだ米国証券取引委員会(SEC)の決定を待っています。アナリストは、最終判決は10月中旬に言い渡されると予想しています。

5月16日以来、現物ETH ETFファンドは、資金流出がない日を記録しておらず、この期間に837百万USDの純流入を蓄積しました。

この買い圧力は、大手取引所での平均的なETHの取引量が40億USDであることに比べると控えめに見えるが、投資機関からの関心を示している。

5月7日から5月14日までの間にETHが48%の強気成長を見せたことは、ホルダーと潜在的な購入者の間の不均衡を示しています。イーサリアムのオンチェーン統計データや現物ETFの需要の増加を考慮すると、このトップアルトコインは今後$2,800を超えるブレイクアウトを形成する可能性があります。

ヴァンサン